Ist die Riester Rente für Gutverdiener sinnvoll?

Der Staat fördert die Riesterrente mit folgenden Merkmalen:

Zulagen und Steuervorteile:

- für Erwachsene 154€ pro Jahr (ab 2018 beträgt die Grundzulage 175 Euro)

- für Kinder 300€ pro Jahr (185€ pro Jahr bei Geburt vor 2008)

- für Berufseinsteiger (bis zum 25. Lebensjahr) einmalig 200€

Um die volle Förderung zu erhalten, müssen mindestens 4 % vom Vorjahresbrutto (Eigenbeitrag+Förderung) eingezahlt werden.

Um eine maximale Förderquote zu erhalten, ist ein geringes Einkommen in Kombination mit vielen Kindern der Optimalfall. Für Gutverdiener mit „double income no Kids“ rentiert sich Riester wegen der geringen Renditechancen in der Regel nicht bzw. es gibt für dieses Klientel bessere Anlagealternativen wie z.B. die Basisrente. Die Krux bei Riester liegt in der Beitragsgarantie und der damit verbundenen schlechten Chance auf eine auskömmliche Rendite. Wenn die Einzahlung in den Riestervertrag nicht aus Beiträgen sondern aus der Förderung besteht, kann dieser Nachteil natürlich unberücksichtigt bleiben. „Einem geschenkten Gaul schaut man nicht ins Maul😊“

Beitragsgarantie in der Riesterrente klingt gut, ist es aber nicht!

Riester hat eine 100%-ige Garantie auf sämtliche Einzahlungen & die Zulagen. Der Anleger bekommt zum Vertragsende mindestens das zurück, was eingezahlt wurde inkl. der Förderungen vom Staat. Klingt gut, ist es aber nicht! Für die Versicherer bedeutet das, dass ein Großteil der Gelder extrem sicher angelegt werden müssen, um die Garantie zu unterlegen. Sicher anlegen ist in der heutigen Zinslandschaft nur unter Verzicht auf eine gute Rendite möglich. Für den Anteil, der in chancenreiche Investments investiert werden sollte, bleibt am Ende kein Geld übrig. Und wenn wir nun noch die Inflation abziehen……

Das ist auch der Grund weshalb viele Gesellschaften wie DWS, DEKA oder Condor das Riester Neugeschäft eingestellt haben.

Steigende Zinsen bereiten Riesterverträgen große Probleme!

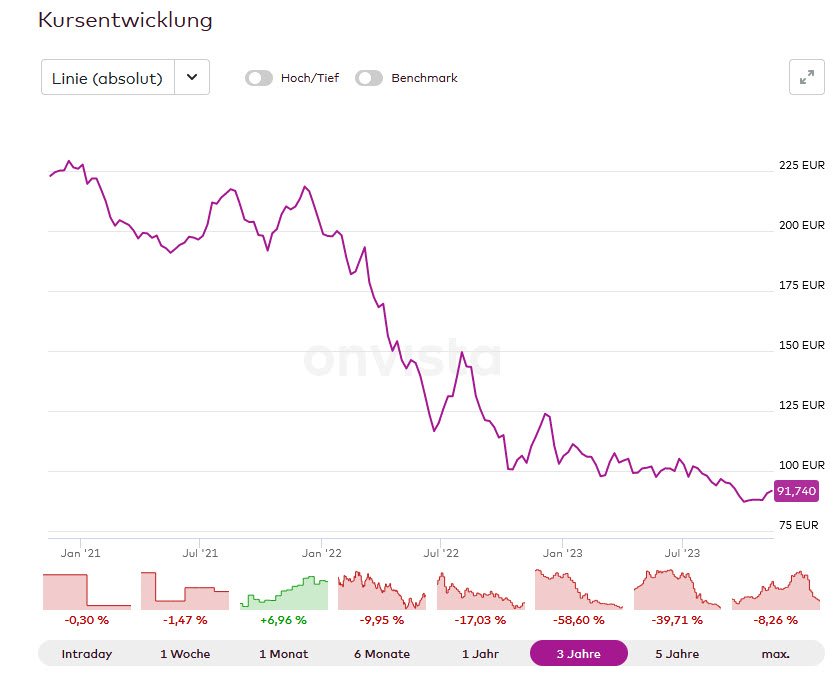

Sehen wir uns das mal am Beispiel des DWS – Riester – Fonds an. Ein guter Teil der Anlage liegt hier in dem Investmentfonds „DWS Vorsorge Rentenfonds XL Duration“. Dieser legt ausschließlich in festverzinsliche Wertpapiere an, die bester Bonität sind. Klingt gut, ist es aber mal wieder nicht. XL Duration steht für lange Restlaufzeiten der gekauften Anleihen. Was passiert nun, wenn die Zinsen steigen?

Quelle: https://www.onvista.de/fonds/DWS-VORSORGE-RENTENFONDS-XL-DURATION-EUR-ACC-Fonds-LU0414505502

Da es sich bei dem DWS Produkt um einen offenen Fonds handelt können wir die Misere transparent einsehen. In den Deckungsstöcken vieler Versicherer sieht es wahrscheinlich nicht viel besser aus…….

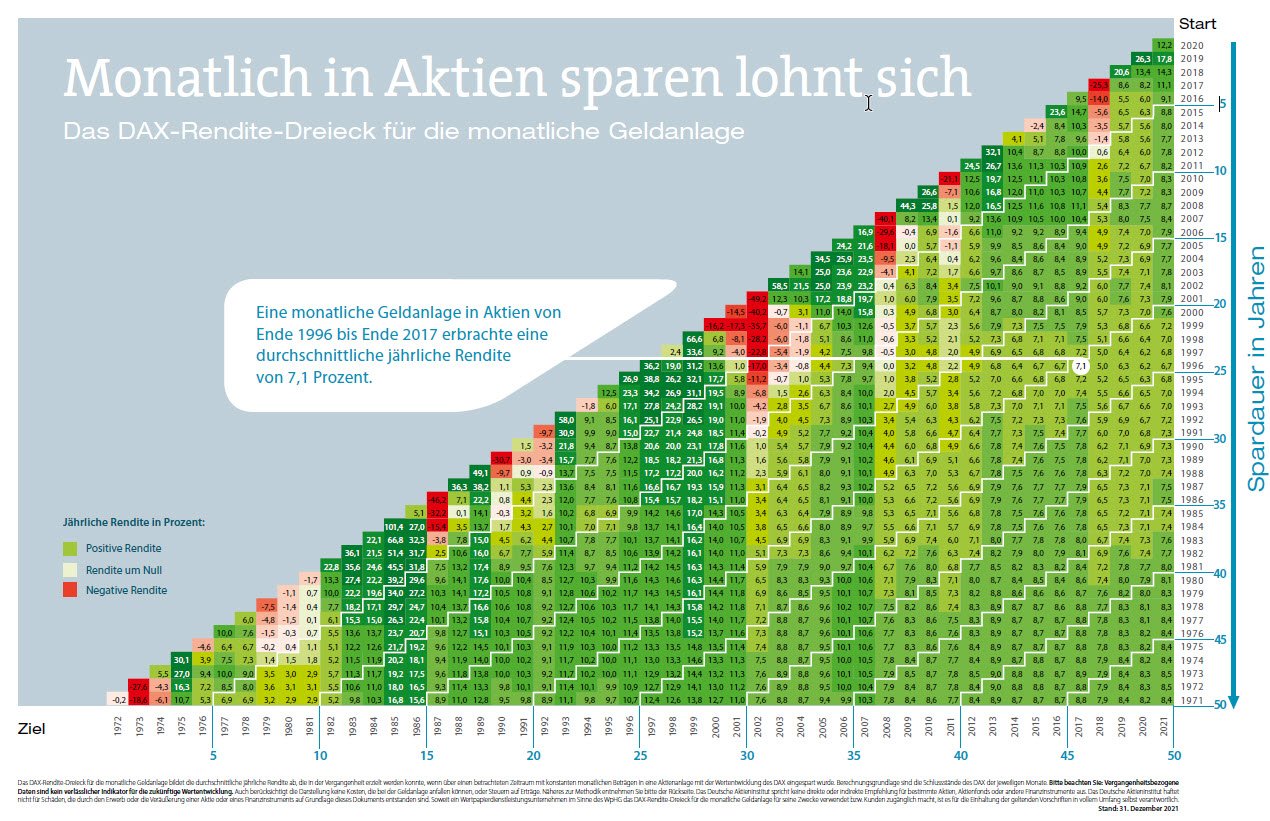

Derzeit fließen bei Riester so gut wie keine Gelder in Aktienfonds oder ETF`s, obwohl diese über einen Zeitraum von 15 Jahren in der Geschichte noch nie negative Ergebnisse geliefert haben. Von den positiven Ergebnissen wollen wir aber reden. Sehen Sie selbst, welche Chancen hier vertan werden!

Ich bin Gutverdiener, möchte Steuern sparen & eine Aktienquote von 100 % haben?

Das ist leider in der Riesterrente nicht möglich. Bei keinem Anbieter. Die Gründe liegen, wie schon gesagt, in der vom Staat zwingend vorgeschriebenen Beitragsgarantie.

Es gibt aber eine gute Alternative zu Riester. Die Basisrente (auch Rürup Rente genannt) könnte für viele eine passende Lösung sein. Die Vorteile liegen auf der Hand.

- man kann (fast) die komplette Einzahlung steuerlich absetzen

- man kann selber entscheiden, wo man investiert

Für Gutverdiener dürfte die Basisrente eine sehr vernünftige Möglichkeit sein, welche aber noch ihr Schattendasein fristet. Aber nicht jede Basisrente ist so gut wie die andere! Wie sind die Gebührenstrukturen? Wie die Anlagemöglichkeiten? Wo sind die guten Fonds und wo liegen die Risiken und Nebenwirkungen in den Verträgen?

Jetzt sind wir gefragt! Buchen Sie hier in unserem Onlinekalender einen Termin, wenn Sie das Thema weiter vertiefen möchten.

Termin mit Carl Gitter vereinbaren:

Termin mit Michaela Mohring vereinbaren:

Was soll ich tun, wenn ich schon einen Riestervertrag habe aber mit dem Anbieter unzufrieden bin?

Hier gibt es eigentlich zwei Möglichkeiten, welche je nach individueller Situation beherzigt werden sollten:

Die Übertrag zu einem neuen Riester Anbieter ist jederzeit möglich…

Eine Möglichkeit ist es, das aktuelle Vertragsguthaben auf einen neuen Riesteranbieter zu übertragen. Dies geschieht dann förderunschädlich (sprich, die Zulagen und die Steuervorteile müssen NICHT zurückgezahlt werden).

Die Krux ist jedoch, dass dann nur der aktuelle „Börsenwert“ der Anlage übertragen werden muss. Die Garantie auf die Rückzahlung der eingezahlten Beiträge geht damit verloren. Wenn der Verlust also wie beim Beispiel „DWS Vorsorge Rentenfonds XL Duration“. hoch ist, gibt es eine besser Alternative:-)

Die wahrscheinlich sinnvollste Variante ist in diesem Fall, den Vertrag beitragsfrei zu stellen. Dies hat den Vorteil, dass zu Rentenbeginn mind. das Eingezahlte & das Guthaben sichergestellt werden müssen.

Termin mit Carl Gitter vereinbaren:

Termin mit Michaela Mohring vereinbaren:

Wir analysieren – Sie profitieren!

finanz-profil

finanz-profil